區域市場

《跨境電商突圍日本市場》解碼數位時代下的日本總合商社|綜觀日本流通體系發展歷程

- 發佈日期:

- 資料來源:17 Cross 跨境電商生態村

- 點閱次數:3820

綜觀百年來日本流通體系的發展歷程。世界第一次大戰後(西元1918年),日本製造商為了節省透過中間商販售商品的成本,包括資生堂及松下電器(現稱Panasonic)等許多企業,開始建構獨自的流通網販售商品,市場稱之為「流通系列化」。二戰後,以大榮超市為首的大型綜合超市通路崛起,當時製造商之特約店聯盟與大型綜合連鎖超市蔚為主流通路,壓迫了中小流通業者的生存空間,於是日本政府於1973年頒布「大店法」 (於2000年廢止)限制大型商店增設分店,緩和了綜合超市獨大的局面。

1990年代初,泡沫經濟崩壞之後,蕭條的消費市場中以低價策略的大型量販店逐漸嶄露頭角;另一方面,資通訊技術迅速發展之下,流通業的數位化進程開始起步。1997年電子商務平台以「樂天市場」為首,1999年「Yahoo購物」緊跟在後,接著網路書店亞馬遜也於2000年進入日本市場,開啟了日本電商時代,此3家電商亦是日本目前的3大電商。於此情況下,主宰強勢通路的總合商社,開始朝向新零售與電子商務轉型,更有所謂電商時代的新總合商社出現。

▋撰文/國立臺中科技大學日本市場暨商務策略碩士班副教授黎立仁 ▋照片來源:Shutterstock

電子商務改變傳統日本型流通

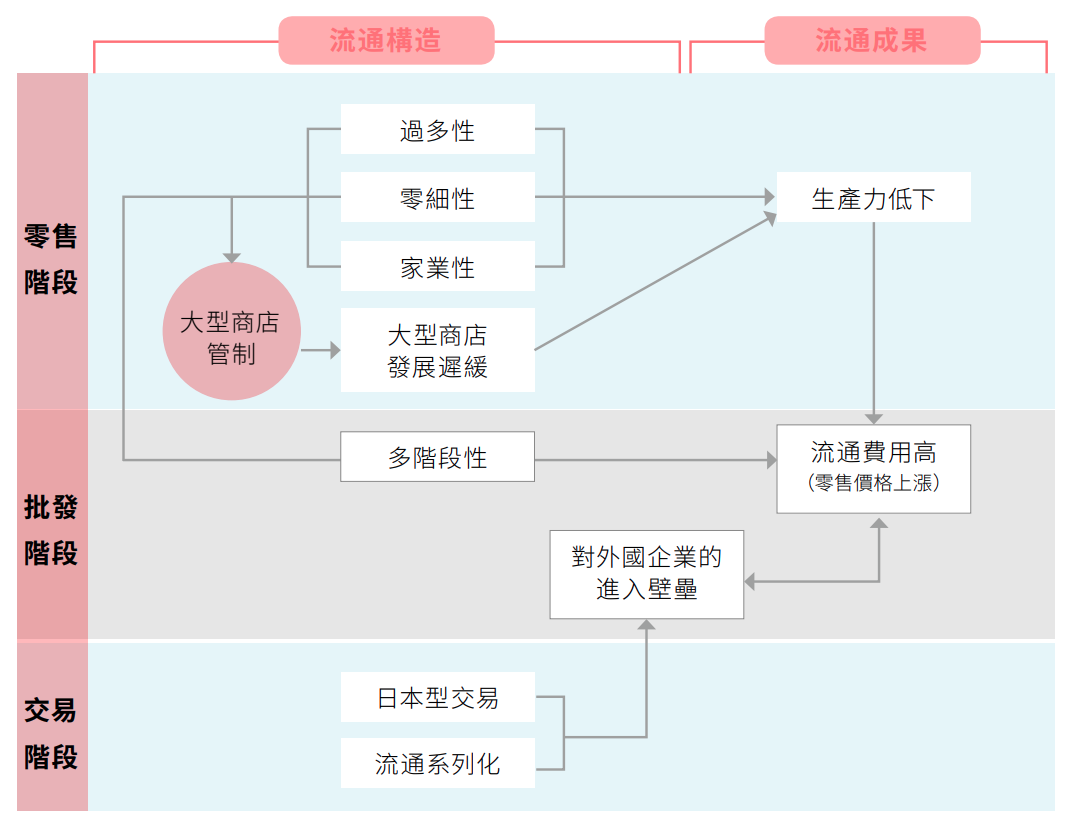

如圖1所示,神戶大學名譽教授田村正紀(1986)站在外國角度,歸納出日本流通體系的特殊性。其中最具特色之處有3:(1)零售階段:擁有過多且又零星的特性,而「大店法」對流通業的相關規範更助長了中小型與微型零售業者的發展;(2)批發階段:由於零售商的零碎化,導致批發商數量大增,衍生出多階段仲介流通且複雜的特性;(3)商業交易階段:由於製造商主導了商品的販售通路,衍生出日本特有且具強大支配力的「流通系列化」商業習慣。

日本型流通的另一特徵在於長期的相互依存關係。日本流通業將「長期且穩定的交易關係」視為發展商業夥伴的第一要件,長久以來便建構了企業間的合作網絡。因此,日本的流通零售業具有外來新進企業難以進入市場的特性。

上述流通特性,使日本流通體系整體業者的平均生產力低下;一方面,其商業習慣對台灣等外國業者要進入日本市場,是一種無形的阻力。1990年代網際網路普及使電子商務萌芽,打破了以往實體通路的價值鏈體系,企業不需透過批發或零售業者即可直接與消費者交易,此特性對流通體系帶來幾個層面的影響,一來縮短流通路徑,再來因為交易對象不同,商流與資訊流轉變為雙向流動。更重要的是,這為外國業者利用電商平台跨境日本市場,開啟了一道曙光。

【圖1.日本的特殊流通體系】

資料來源:田村正紀(1986)。《日本型流通システム》。千倉書房,5頁。

3面向解碼日本總合商社

在探討網際網路與電子商務對總合商社的影響之前,得先對日本總合商社與企業集團的發展歷程與型態有深入的了解。

面向1》總合商社發展歷程

二戰後,總合商社與時俱進,以人才、資金、資訊為核心資源,善用交易、物流、金融、資訊與事業開拓等功能,配合日本政府的產業政策,長期對日本的經濟發展作出貢獻。當時,日本總合商社在台灣均設有分支機構,除在台日貿易上,有著相當重要的地位之外,對台灣的經濟發展也有所貢獻。特別是在1960年代台灣經濟起飛的當時,對台灣的進出口、國際市場開拓與技術導入,扮演相當重要的角色。

到了1980年代,三菱商事、三井物産、伊藤忠商事、住友商事、丸紅、兼松、日商岩井、日棉、東棉等9大總合商社的總營業額占日本GDP的30%強,經手總進口約65%、總出口約50%的交易。然而,隨著網路開始普及,不透過商社而自行進出口的中小企業增加,商社營業規模隨之縮小。另一方面,因應全球化浪潮,總合商社進行整編,現今成為伊藤忠商事、三菱商事、三井物産、住友商事、丸紅、豐田通商、双日等7大總合商社。

1990年代日本泡沫經濟崩盤,總合商社開始將事業重心由買賣交易(trading)轉向事業投資,並進一步發揮事業整合的功能。特別是在美中貿易摩擦與COVID-19疫情後,日本與亞太地區的產業結構面臨重大的調整,可以預期,總合商社可運用貫穿全球的國際網絡(商情網與通路),發揮商務開拓與整合能力,協助日本與亞太供應鏈重置。這正是「股神」巴菲特收購日本5大商社(伊藤忠、三菱、三井、住友、丸紅)各5%股份的原因之一。

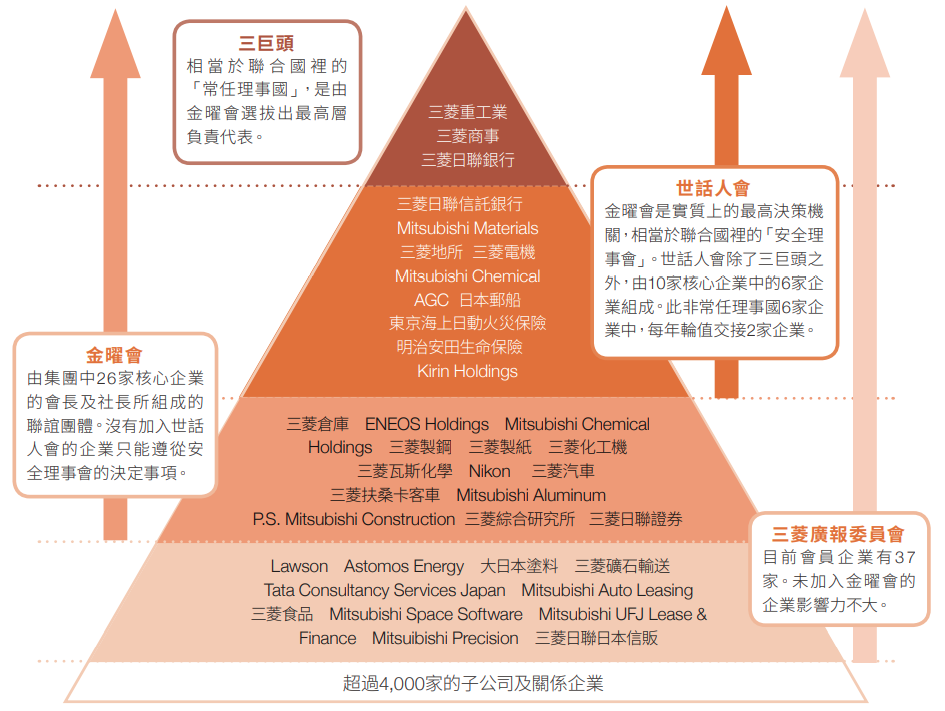

面向2》總合商社V.S企業集團

總合商社分屬各大企業集團,其中三菱集團最大,是世界數一數二的大集團。總合商社通常位居日本企業集團的核心,此外還有企業集團的主力銀行(Main Bank),以三菱集團而言(如圖2),三菱商事、三菱UFJ銀行及三菱重工乃其「御三家」(註1)。集團共有超過4000家公司,其中主要公司為進入「金曜會」的26家主力公司,另有「世話人會」(註2),即由「御三家」加上從金字塔第二層輪流推選6家主要公司,共9家形成決策小組。而從「金曜會」成員擴至金字塔底部的11家公司,與其形成「三菱廣報委員會」(三菱公關委員會;共計37家公司)負責公共關係,維持整個集團信用與品牌價值,以及社會貢獻。基本上,各大企業集團涵蓋了商社、銀行、重化工業、保險、電子電器、汽車、食品、百貨、醫藥等行業,各業種均有其代表性的公司,而三菱旗下就有不少處於行業領先地位的公司。

總合商社藉由兩項優勢擴展其事業。第一是充分利用資訊技術(IT)、物流技術(LT)、金融技術(FT)、行銷技術(MT)等,在製造商及客戶等交易對象中,強化其作為「聯結角色」的機能。第二,在新事業開拓中,發揮「縱向」(產業垂直)與「橫向」(產業橫斷)的整合力,整合需求與技術以開創新事業,這也正是股神巴菲特看重的優勢。

而在與企業集團的關係上,長年以來有所謂的「互相持股」與「集團內交易」的屬性,由於企業集團內事業版圖擴及各大產業領域,商社位居其中,自然扮演其相關採購、調度、技術仲介之角色,如圖2所示,其中「金曜會」實質上乃主要公司的會長或社長們,於每月第二個「金曜日」(星期五)於三菱商事總公司召開懇親會,進行交流與交換集團相關意見,或是主要議題研習之場域。「集團內交易」與「金曜會」強化了集團內各事業的交集雖無可厚非,但對外國企業多少有些無形的阻力,特別是前述日本企業重視「長期且穩定的交易關係」。

【圖2.三菱集團】

資料來源:整理自ダイヤモンド(2019)及https://ja.wikipedia.org/wiki。

面向3》以流通優勢前進海外

以流通零售來看,三菱集團除了三菱商事外,還有日本最大的食品通路商三菱食品,永旺(EAON)超市、Life超市、Lowson便利超商,以及海外運輸倉儲的日本郵船公司,建構起強勢通路,並將觸角擴及海外。

順便一提的是,日本經濟產業省自2010年開始推動的「酷日本(Cool Japan)戰略」。於内需減退的嚴峻環境下,設定戰略目標為:在傳統汽車、家電.電子等產業以外,增加「食」「衣」「住」方面的產值,並以漫畫、電視劇、音樂等內容產業為主軸,將日本文化與生活模式之魅力,轉化為附加價值(「日本的魅力」事業),以獲取來自新興國家的海外旺盛需求,帶動日本的經濟成長,以及擴大勞力的雇用。

如前述,日本國內以總合商社和優勢零售通路為核心,在民生消費市場建構起強勢網絡。此時,隨著政府的「南進政策」(南向政策),日本企業正藉由此擅長的流通服務模式包裹商品輸出,推動日本優質商品銷入東南亞內需市場。「酷日本基金(Cool Japan Fund)」亦於2014年起透過提升跨境物流網絡服務品質,將日本酒與和牛等和食文化傳播到東南亞。

總合商社的零售事業與強勢通路

近年來總合商社為能順應時代且提高獲利能力,也開始將事業重心轉向能源、基礎建設、生活產業、服務產業等各大事業群的下游發展,這使商社營業利潤屢創新高。其中,資產與營業規模僅次於三菱商事的第二大總合商社伊藤忠商事(2020年度三菱商事之營業額12兆8,845億日圓,伊藤忠商事則為10兆3,626億日圓),2000年以後即積極將事業重心轉向下游的生活消費領域,2014年以降,伊藤忠商事在該領域的營收,已占整體營收的二分之一以上,去年的淨利更在5大商社中名列前茅(4,014億日圓),總市值躍昇為商社第一名(5.2兆日圓)。

兩大總合商社為擴大末端消費者的事業版圖,積極投入從零售商店之商品和原物料採購到銷售的全體通路渠道。伊藤忠商事將便利超商業界排名第二的全家(Family Mart)完全子公司化,而三菱商事積極將業界第三大的羅森(Lowson)吸收成為子公司。

隨著網路與數位化時代來臨,商社也開始透過會員、社群網路等途徑收集分析消費者動態,以支援零售小賣、生活產業,以及透過數據預測需求並活用商社各種功能,進一步推動流通的合理化與活化相關產業,更開始布局進軍電商網路服務領域,強化IT、物流與金融服務。以下為5大商社目前從事的零售生活事業一覽表(表1)。

近年來,隨著大型綜合超市體系EAON集團(註3)、Seven & I Holdings Co., Ltd.(以下簡稱Seven & i)、Pan Pacific International Holdings Corporation(以下簡稱PPIH)(註4) 等積極整併,商社雖出售相關超市持股,但仍與其維持密切的業務合作關係,一方面,商社之事業重心轉向便利超商,並逐步布局電商事業。

從下表可得知,總合商社投資各大超市系統或與其業務上策略聯盟,特別是丸紅商事與最大的超市集團EAON業務合作並投資其主要子公司,還有與Maruetsu等多家超市系統業務合作,將其主力放在生活食品超市。而三井物產則投資第二大超商系統Seven & i,也是其主要業務合作夥伴。住友商事則100%出資Summit,三菱商事投資Life,另外,伊藤忠商事近年在UNY、唐吉軻德與Family Mart出資及業務整合後,最終也透過Family Mart成為第三大超市系統PPIH的股東之一。

有關便利超商方面,日本最大便利超商為7/11 Japan,其控股公司是Seven & i,而三井物產為其整個集團業務的主要合作夥伴。而如前述,特別是伊藤忠商事以94.7%持股,完全掌控第二大便利商店全家(Family Mart),落實以顧客需求為起點、提供商品與服務的market in理念,並積極活用數位化建構新世代的便利超商,而三菱商事則以50.2%持股,成為第三大便利超商羅森(Lowson)的主要大股東,掌控其經營權。

上述零售事業發展上,總合商社在食品採購批發上有相當強大的通路,以作為其後盾,諸如伊藤忠商事擁有伊藤忠食品與日本ACCESS兩家完全子公司,三菱則有三菱食品,三井則有三井食品,均是食品流通業界的代表性公司。

綜此,總合商社除了超商與超市系統的網路布建外,加上其自身的國際採購能力、物流、仲介與販售能力,於日本國內實體流通體系占有相當重要的地位,建構了所謂的強勢通路。

【表1.5大商社目前從事的零售生活事業(含電商)一覽表】

資料來源:〈業界地圖〉(《四季報》,2021)、《東洋經濟》(2021.6.5、2021.8.28)、各公司官網,以及本刊整理。

註:※處為商社之新動向、新事業。

總合商社的新零售轉型與電子商務

有關新型態通路方面,可從2000年以降各大商社開始布局電視購物或網購事業開始談起。其中,伊藤忠商事投資經營網路時尚服飾購物事業,三井物產與住友商事則積極投入電視購物與直銷領域,而三井物產更投資ShopNet進軍台灣的電視購物。近年總合商社更致力於電商事業,從原有的電視、網路購物發展連結至電商平台或建構新的電商事業,諸如伊藤忠商事的MAGASEEK與三井物產的QVC Japan,以及住友商事的Jupiter Shop Channel與ShopNet均已連結至自家購物電商平台。

這幾年總合商社加速轉型參與電商事業的趨勢更加明顯,特別值得一提的是,2017年底伊藤忠商事與KDDI、SBI等出資創立跨境電商平台Inagora(豌豆公主APP),協助日本商品銷售至中國與東南亞等地。接著,伊藤忠FoodLive(2019年)投入B2B食品採購與販賣事業。住友商事出資openLogi(2020年)提供EC業者物流服務;丸紅商事分別於去年(2020年)設立了JAPAN MASTERY COLLECTION跨境電商(日本to海外),更於2021年初投資美國新型態購物平台Shop LIT Live,該平台提供顧客可實境體驗購物;三井物產則在2020年設立Retail Digital Solutions,提供食品EC購物網站運營服務;三菱商事也於2019年開始建構自家經手商品的網購事業,設立了MC Life Sciences。

此外,三井物產與三菱商事從今年開始積極參與D2C事業,分別於公司內部設立了食品相關的「.me」及時尚服飾相關的「NAGIE」品牌,藉由交流型網站(SNS)的訊息分析來掌握個人消費趨勢,規劃與推動建立自主品牌的商務型態,藉以創造取代傳統貿易的新業務。

電商時代下的新總合商社

外貿電商服務商特思爾大宇宙集團(transcosmos)社長奥田昌孝稱大宇宙集團為「數位時代的總合商社」。transcosmos於1985年創立,2020年營收3,364億日圓,目前全世界有168處分支機構,為企業客戶提供業務流程上的外包服務(Business Process Outsourcing,BPO),其「全球一站式電子商務服務」協助廠商將商品或服務,提供給全球49個國家的消費者。2016年8月於台灣設立台灣特思爾大宇宙(transcosmos Taiwan),一開始以協助日本商品銷售至台灣的EC營運支援為主,目前更協助業者將台日的商品推動至亞洲各地。

另外,前述伊藤忠商事所投資的Inagora,其所營運的豌豆公主APP,協助欲銷售至中國的日本企業,只要將產品交給豌豆公主,之後包括中文銷售、物流、客服與金流,全部代為執行,本質上具有總合商社的功能,或者可稱之為網路數位時代的總合商社。同樣的,三井物產也開始推動EC購物網站運營服務、丸紅商事也展開跨境電商平台服務、伊藤忠商事也建構B2B電商平台,總合商社開始在數位時代中,積極置入market in的概念,以迎接數位商業時代。

數位時代中,內外貿消費者的購買選擇管道增加,而2017年亞馬遜買下美國大型食品連鎖超商Whole Foods,更宣告網路商務已攻陷實體商務體系,正衝擊且改變產界結構與生態,商社的數位轉型與電商事業的投入,可說已是刻不容緩。

然而,總合商社投資參與的各家電商事業規模尚屬不大。後述的主要購物平台或網站,除了美國的亞馬遜、Yahoo,還有樂天、Wowma!等日本電商大致是IT、電信企業或專業產品起家,爾後才轉進電商。可以說,虛擬通路並不是日本總合商社的主戰場,而是一個不得不挑戰的新戰場。

總的來說,網路普及與電商平台的崛起,確實令商社的國內外交易事業,確實受到很大的影響,這也是商社近10~20年間事業規模萎縮的一大原因。電商市場迅速擴大對總合商社而言雖是一大挑戰,然而在電子商務的業務流程上,運送物流、資訊流、金流,乃商社原本具備的專業功能,不管線上或線下,有其莫大的發揮空間,特別是在資訊、物流與倉儲方面,可見電商也是商社的一個新機會,各商社無不全力以赴投入。

在物流服務上,樂天的「超級物流」(Rakuten Supper Logistics)於2021年7月與第三大宅配日本郵便結盟合資成立JP Rakuten Logistics、日本Yahoo於2020年6月與第一大宅配公司大和運輸結盟從事fulfillment、還有亞馬遜的賣家物流(Fulfilment by Amazon)服務等,凸顯出一站式倉儲物流服務(fulfillment)已然崛起,成為左右跨境電商交易成敗的關鍵因素。

事實上,各大商社的物流體系均有所謂一站式倉儲物流服務的能力,例如三井物産的Mitsui & Co. Global Logistics,或住友商事於2020年出資結盟openLogi提供EC業者物流服務,未來各大商社是否能以其物流體系優勢攻城略地,進一步發展電商事業,亦即在綜合或專業電商(如樂天)、電商代運商(如transcosmos)、一站式倉儲物流服務(如Mitsui & Co. Global Logistics)三種業態之中,找到重整並建構商社獨自事業版圖的最佳路徑,後續發展有待觀察。

然而,不管上述商社何種業態的發展,對台灣企業而言,除了先前透過商社交易進入日本實體通路外,或許在未來虛擬與實體結合上,尚有更多的合作空間。

《跨境電商突圍日本市場》封面

.png)

加入17cross line 帳號

輸入「日本市場」就可以獲得最新的《跨境電商突圍日本市場》專刊電子檔